2022年,我國經濟發展遇到疫情等國內外多重超預期因素沖擊,砂石行業經濟運行整體呈“需求減弱,量價走低”的特征。

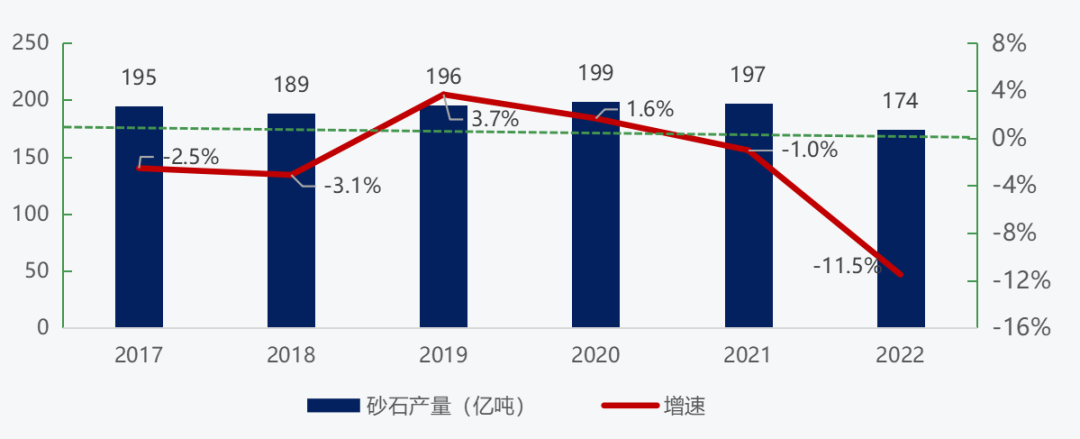

2022年砂石供需總體偏弱,供給端:產線開機率、產能利用率整體偏低;需求端:砂石需求收縮。從供需關系來看,2022年全年砂石處于供大于求的狀態,企業庫存保持高位。全國砂石產量174.2億噸,較2021年下降11.5%。

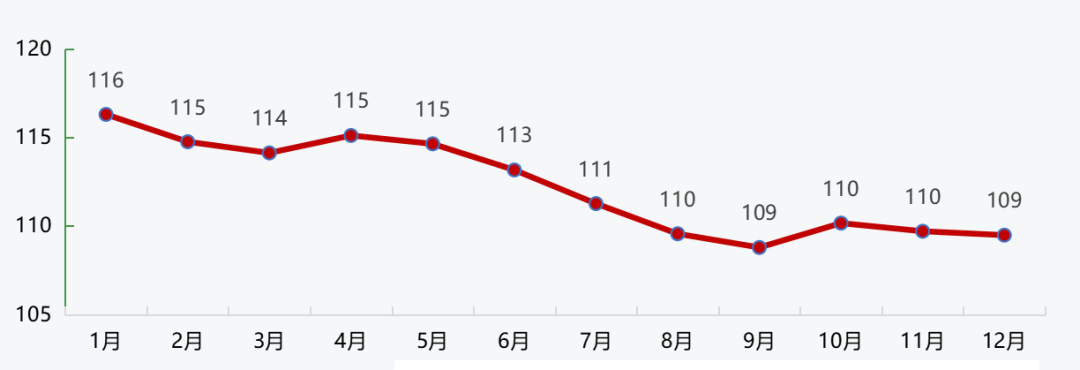

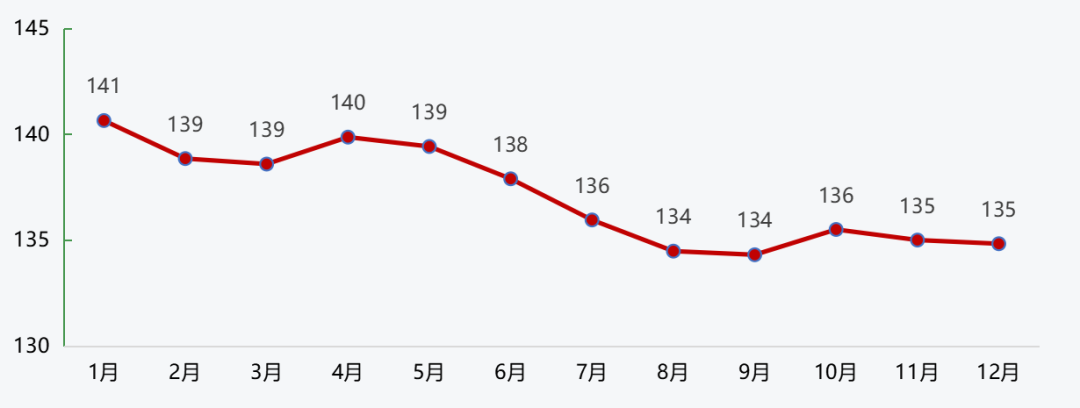

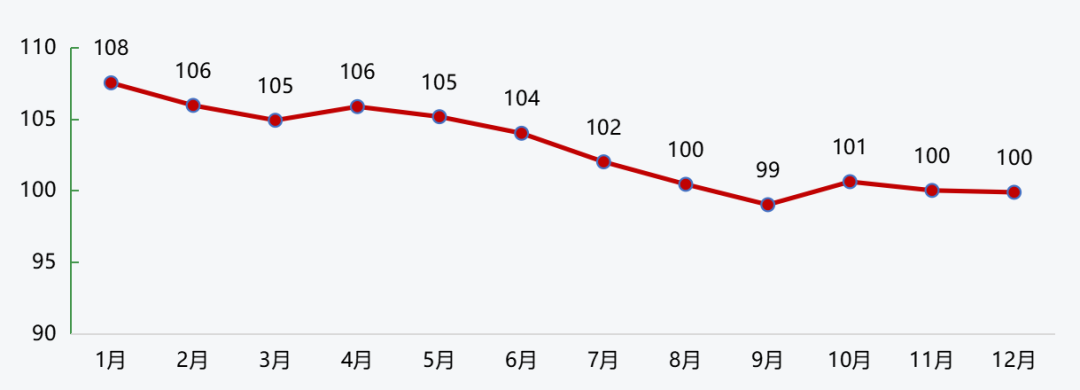

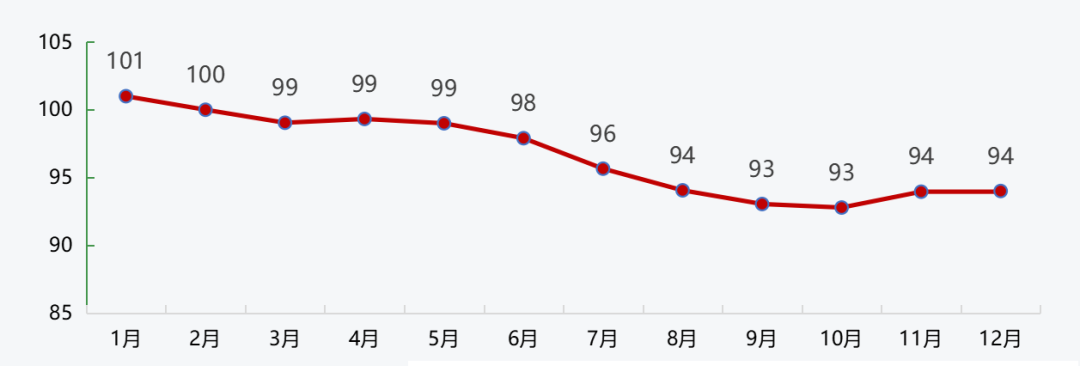

2022年砂石價格持續回落,2022年12月,全國砂石綜合均價為109元/噸,12月同比下跌7.0%。機制砂、天然砂、碎石價格也隨之分別回落至100元/噸、135元/噸、94元/噸。沿江、沿海城市砂石價格也較年初分別下降4.8%、9.5%。

2022年全國新增719宗砂石礦權,新疆新設砂石礦權為186宗;建筑用砂、建筑石料用灰巖兩種礦種數量最多;新設砂石礦權中,超大型、大型砂石礦權占比有所提升,中型、小型砂石礦權占比隨之下降。

新增砂石礦權出讓成交價方面,浙江、海南新設砂石采礦權出讓成交價分別為15.5元/噸、14.0元/噸,價格居全國前兩位,同比分別下跌49%、上漲4%,而遼寧、貴州等9省新設砂石采礦權出讓成交價在1元/噸以內。

砂石企業方面,砂石企業開機率和產能利用率均在年初、年底出現回落,年中保持較高水平;重點砂石企業在四季度日均出貨量高位運行,其他時間均保持低位。

2022年,全國砂石產量174.2億噸,較2021年下降11.5%。砂石供需總體偏弱,供給端受到庫存高企、疫情防控、運輸受阻等因素的影響,產線開機率、產能利用率整體偏低;需求方面,基礎設施投資增長9.4%,基礎設施建設加碼發力,在擴大有效投資、穩住經濟大盤,尤其是支撐砂石需求方面,發揮了積極作用。由于房地產投資低迷,開發投資全年降幅為10%,對砂石需求支撐偏弱。

受到疫情、房地產市場低迷等多重因素的影響,施工項目開工率不足,砂石市場需求穩中偏弱,導致砂石價格持續回落。

據中國砂石協會大數據中心顯示,2022年12月,全國砂石綜合均價為109元/噸,12月同比下跌7.0%。

2022年12月,全國機制砂均價100元/噸,12月同比下跌5.0%;天然砂均價135元/噸,12月同比下跌8.4%。

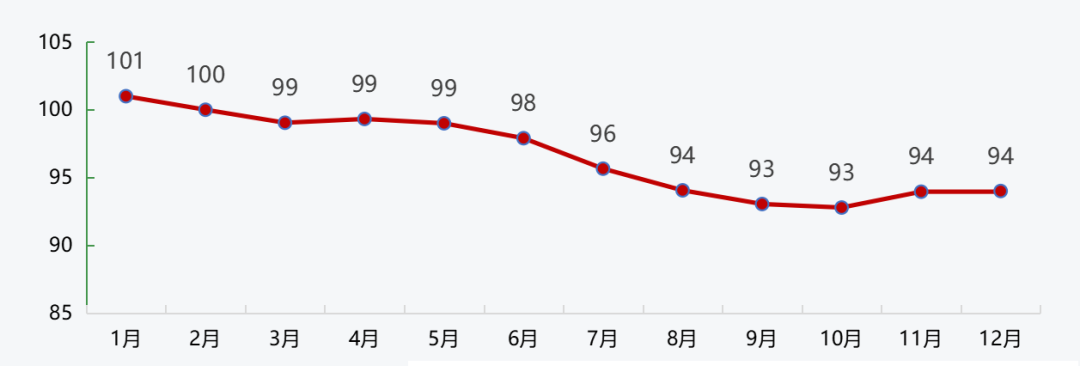

2022年建設用石均價(元/噸)

2022年12月,碎石均價94元/噸,12月同比下跌7.9%。

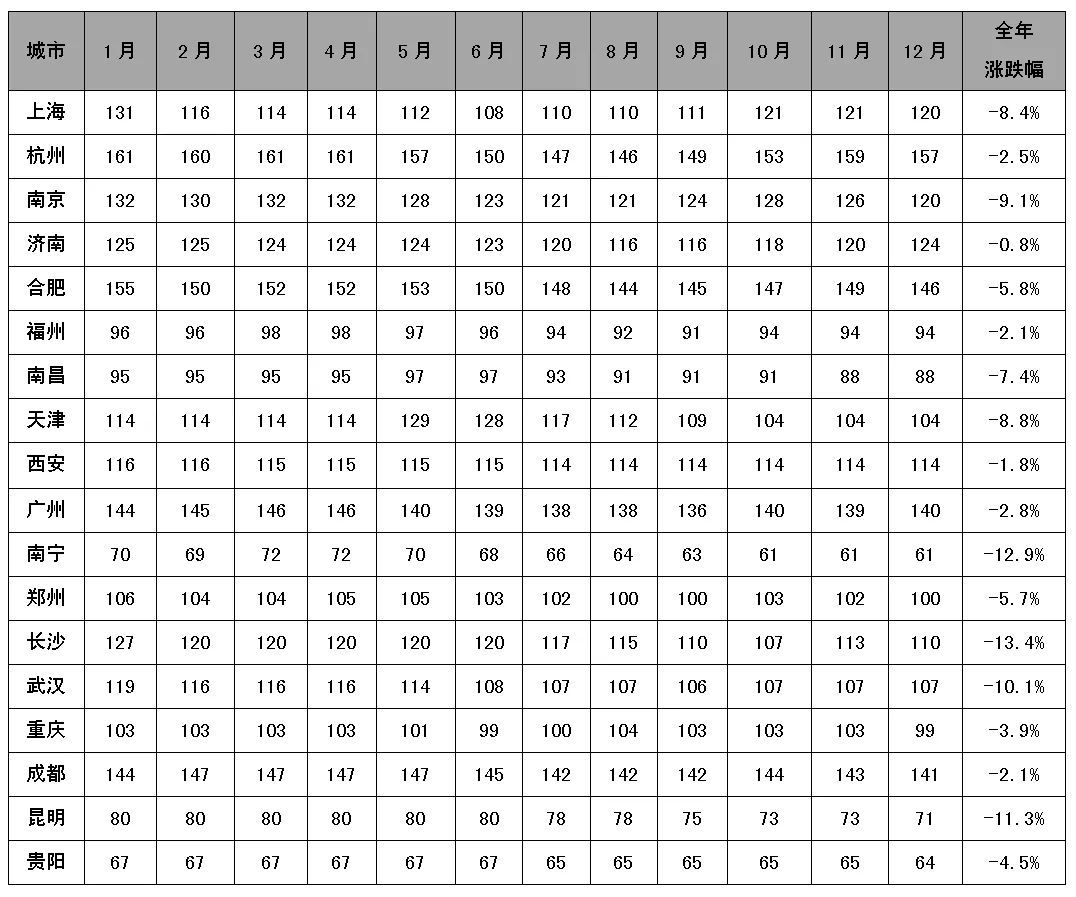

全國重點城市2022年砂石行情月度變化表(元/噸)

2022年,從全國18個重點城市砂石市場價格變化情況來看,這18個城市砂石價格均出現下跌,其中長沙、南寧、昆明、武漢跌幅均超過10%,跌幅分別為13.4%、12.9%、11.3%、10.1%。

沿江、沿海城市砂石價格在整體行業偏弱運行的大環境下,價格也持續回落。

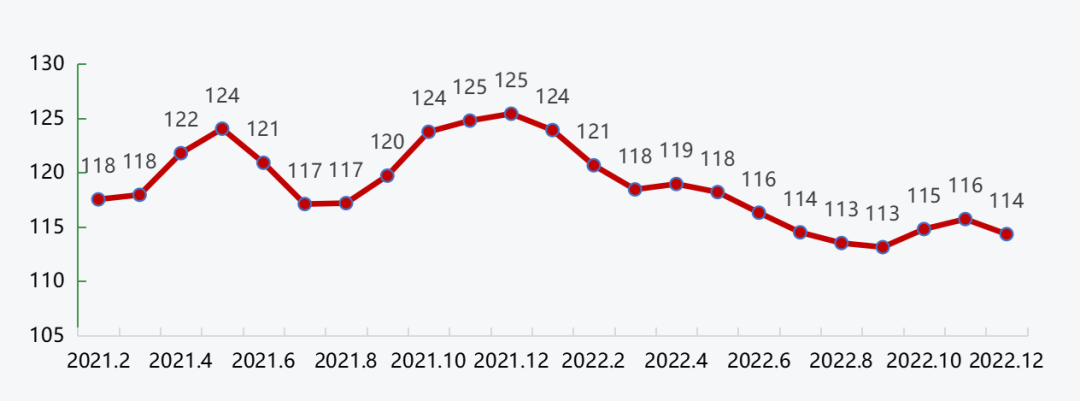

沿江城市砂石價格在年初高位運行的基礎上,受到疫情封港、下游需求不佳、沿江運費高企等因素的影響,價格持續回落,進入四季度,隨著施工旺季的到來,需求回升,價格也隨著略有回升。整體來看,2022年沿江港口砂石價格持續回落,12月降至114元/噸,較年初下降3.4%。

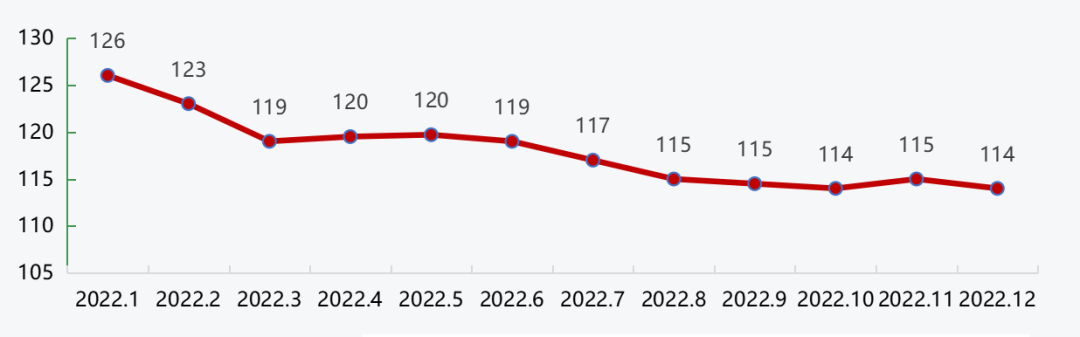

2022年,沿海城市砂石價格波動整體與沿江城市砂石價格波動趨勢較為一致。前三季度,受到需求恢復不佳、沿海運費上漲等因素的影響,價格穩中趨降,進入四季度,工程旺季到來拉動需求回升,價格也有所回升。2022年12月,沿海城市砂石價格為114元/噸,較年初下降9.5%。

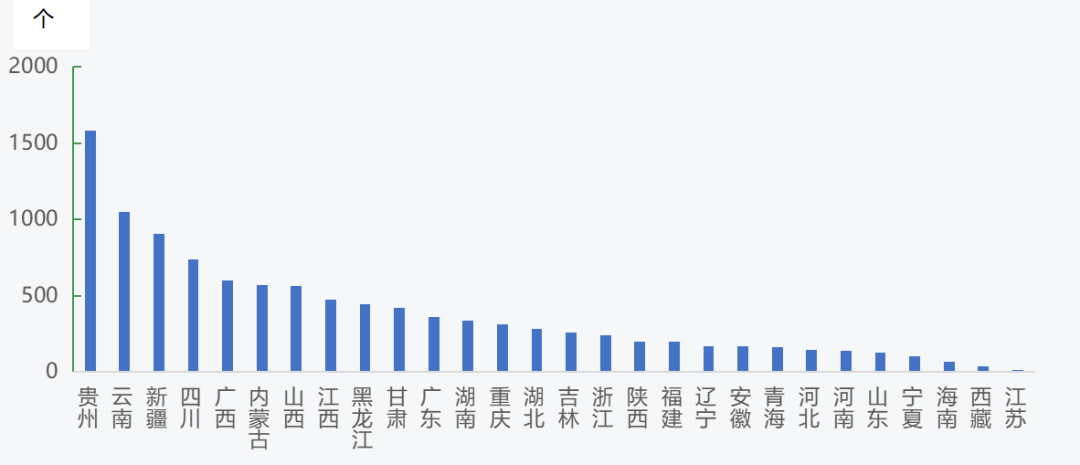

截至2021年年底,從各省(自治區、直轄市)砂石礦山的分布情況來看,貴州、云南砂石礦山數量最多,分別為1582個、1050個;新疆、四川、廣西、內蒙古、山西砂石礦山數量為500~1000個;江西、黑龍江、甘肅、廣東、湖南、重慶砂石礦山數量為300~500個;湖北、吉林、浙江、陜西、福建、遼寧、安徽、青海、河北、河南、山東、寧夏砂石礦山數量為100~300個;海南、西藏、江蘇砂石礦山數量均在100個以內;北京、天津、上海砂石礦山數量為0。

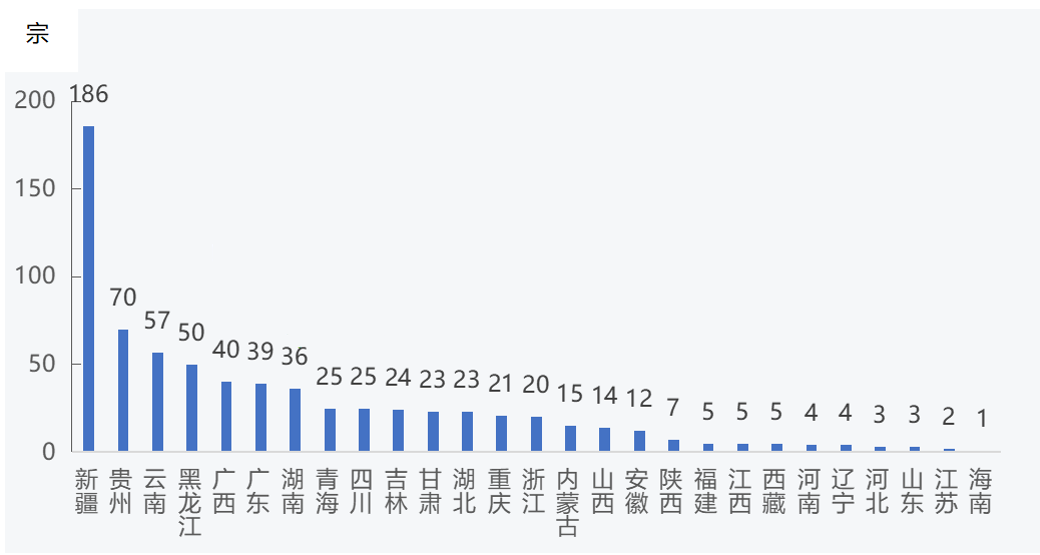

2022年,全國新設砂石礦權數量719宗,其中新疆新設砂石礦權數量最多,為186宗;貴州、云南、黑龍江新設砂石礦權數量為50~70宗;廣西、廣東、湖南新設砂石礦權數量為35~40宗;青海、四川、吉林、甘肅、湖北、重慶、浙江、內蒙古、山西、安徽新設砂石礦權數量為10~25宗;陜西、福建、江西、西藏、河南、遼寧、河北、山東、江蘇、海南新設砂石礦權數量在10宗以內。

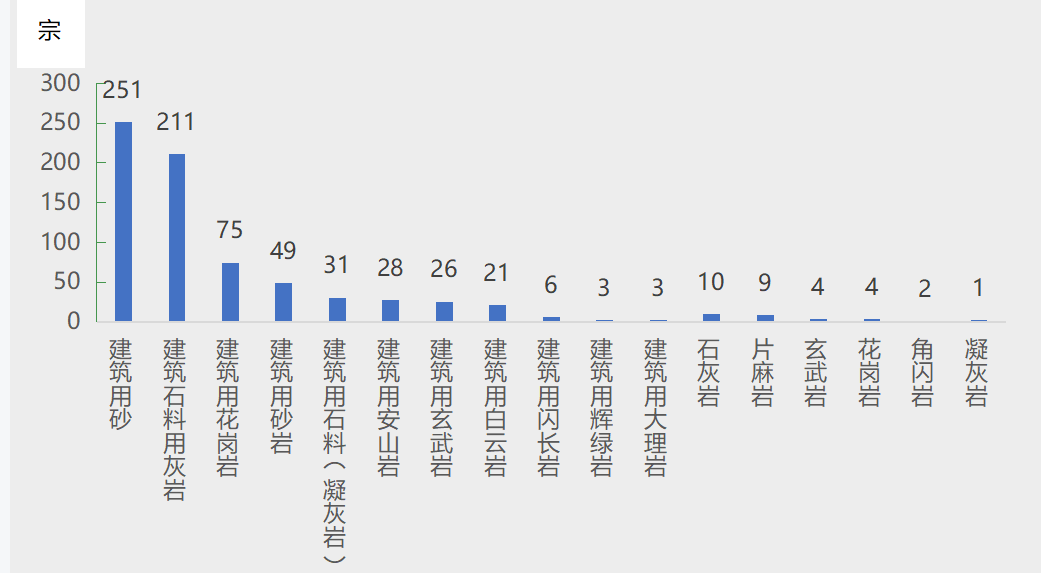

2022年新設砂石礦權礦種分布

全國新設砂石礦權中,有建筑用砂、建筑石料用灰巖、建筑用花崗巖、建筑用砂巖、建筑用石料(凝灰巖)、建筑用安山巖、建筑用玄武巖、建筑用白云巖、石灰巖、片麻巖、建筑用閃長巖、玄武巖、花崗巖、建筑用輝綠巖、建筑用大理巖、角閃巖、凝灰巖17種礦種。其中建筑用砂、建筑石料用灰巖兩類礦種新設數量最多,分別為251宗、211宗;建筑用花崗巖礦75宗;建筑用砂巖、建筑用石料(凝灰巖)、建筑用安山巖、建筑用玄武巖、建筑用白云巖五類礦種新設數量在20~50宗;建筑用閃長巖、建筑用輝綠巖、建筑用大理巖三類礦種新設數量在10宗以內;另外,新設10宗石灰巖礦、9宗片麻巖礦、4宗玄武巖礦、4宗花崗巖礦、2宗角閃巖礦、1宗凝灰巖礦。

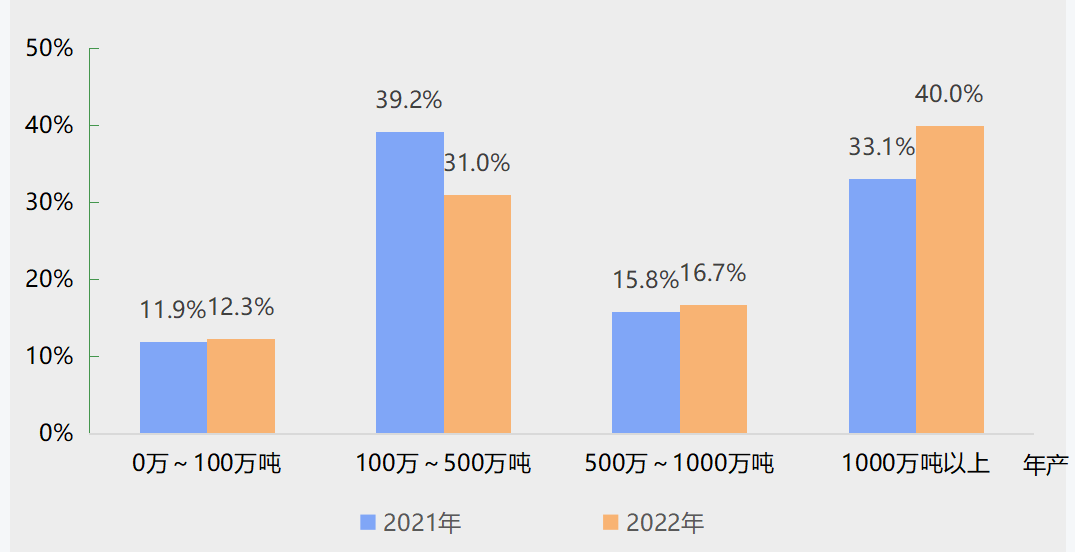

新設砂石礦權釋放也體現出砂石礦山規模化發展的趨勢,新設砂石礦權中,超大型、大型砂石礦權占比有所提升,中型、小型砂石礦權占比隨之下降。

新設砂石礦權中,資源儲量大于1000萬噸的超大型砂石礦權、資源儲量在500萬~1000萬噸之間的大型砂石礦權,占比分別提升至40.0%、16.7%,占比均較2021年有所提升。另外,資源儲量在100萬~500萬噸之間的中型砂石礦權占比為31.0%;資源儲量在100萬噸以下的小型砂石礦權占比為12.3%,中型、小型砂石礦權占比均較2021年有所下降。

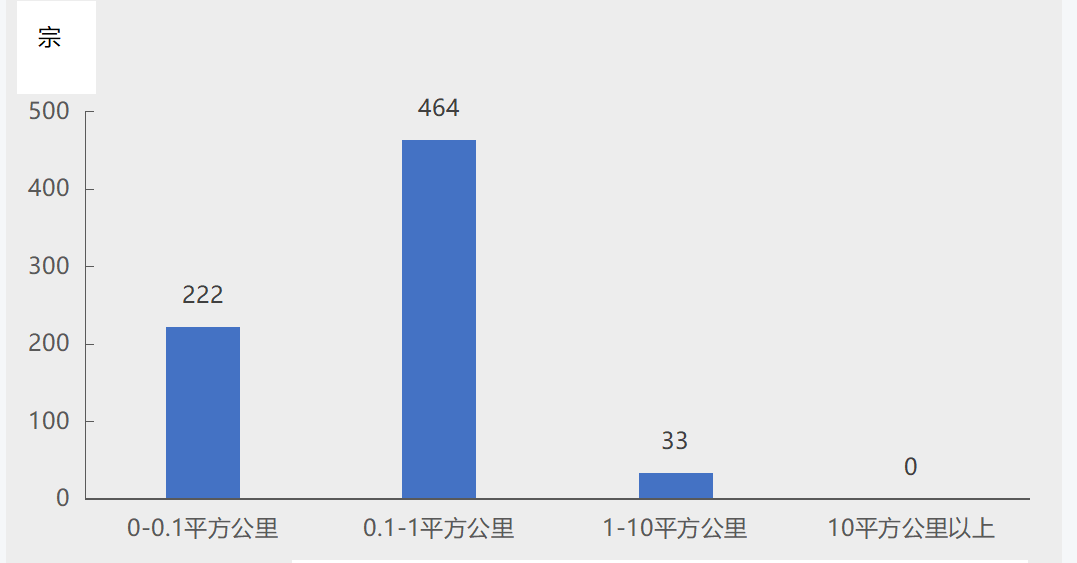

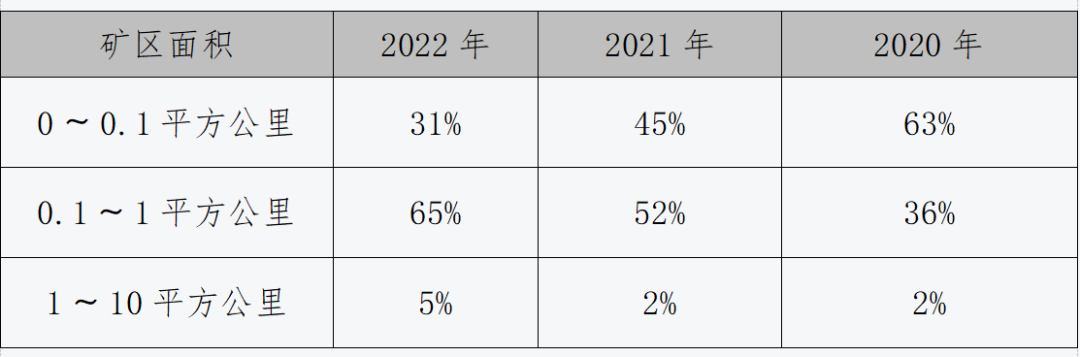

從新設砂石礦權礦區面積來看,砂石行業規模化水平進一步提升,礦區面積0.1~1平方公里之間砂石礦權占新設砂石礦權六成以上,成為新設礦權的主流。新設砂石礦權中,礦區面積在0~0.1平方公里之間的有222宗,占比為31%,占比較2021年下降14個百分點,新設小規模砂石礦權數量持續減少;礦區面積在0.1~1平方公里之間的新設砂石礦權有464宗,占比逐年提升,2022年已經達到65%;礦區面積在1~10平方公里之間的新設砂石礦權33宗,占比為5%。

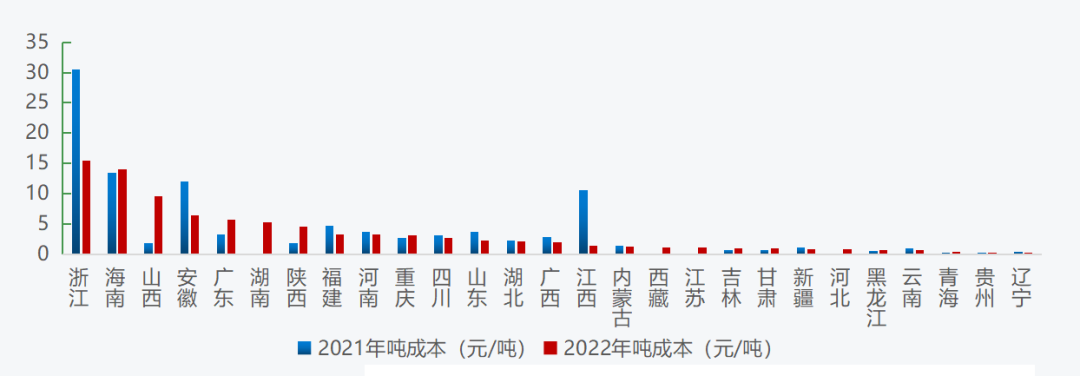

新設礦權出讓成交價格方面,由于各地政府對砂石礦權出讓的調控力度和競買人參與競拍的競爭情況不同,我國各省份新設礦權出讓成交價格差異較大。浙江、海南新設砂石采礦權出讓成交價分別為15.5元/噸、14.0元/噸,價格居全國前兩位,同比分別下跌49%、上漲4%;山西、安徽、廣東、湖南新設砂石采礦權出讓成交價在5~10元/噸之間;陜西、福建、河南、重慶、四川、山東、湖北、廣西、江西、內蒙古、西藏、江蘇新設砂石采礦權出讓成交價在1~5元/噸之間;吉林、甘肅、新疆、河北、黑龍江、云南、青海、貴州、遼寧新設砂石采礦權出讓成交價在1元/噸以內。

浙江、海南、廣東等東南地區熱點省份,新設砂石采礦權出讓成交價居全國第一,主要是因為這些地區砂石礦權出讓的礦種優質、終端產品預期售價高、資源儲量大、出讓年限長,普遍有交通便利的優勢,受到央企國企等大型砂石投資商的青睞,可以接受較高溢價,因此普遍競爭激烈,導致最終成交價居高不下。而遼寧、黑龍江、云南、貴州等東北、西南地區由于自身資源儲量較為豐富,但是當地需求不足,部分省份如貴州處于嚴重的供大于求,屬于砂石凈流出市場,參與競買人溢價競拍動力不足,因此新設砂石采礦權出讓成交價也較低,均不足1元/噸。

2022年砂石企業開機率情況

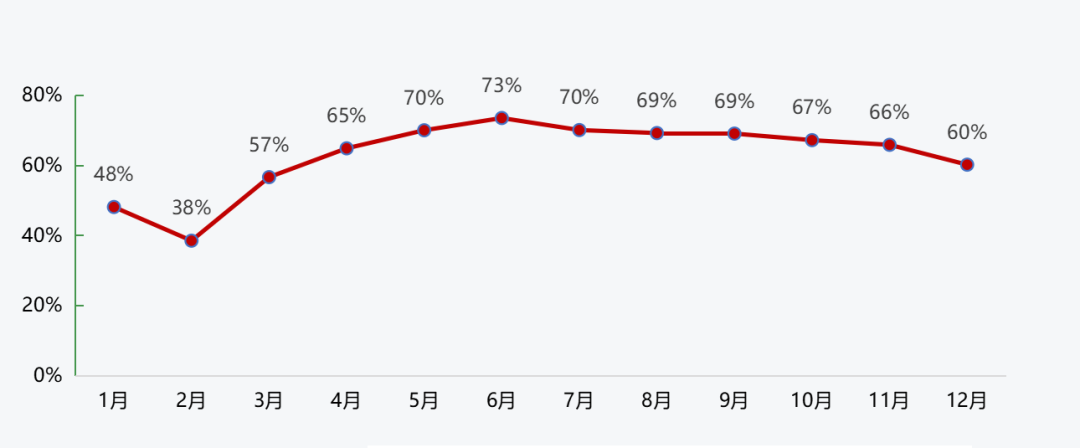

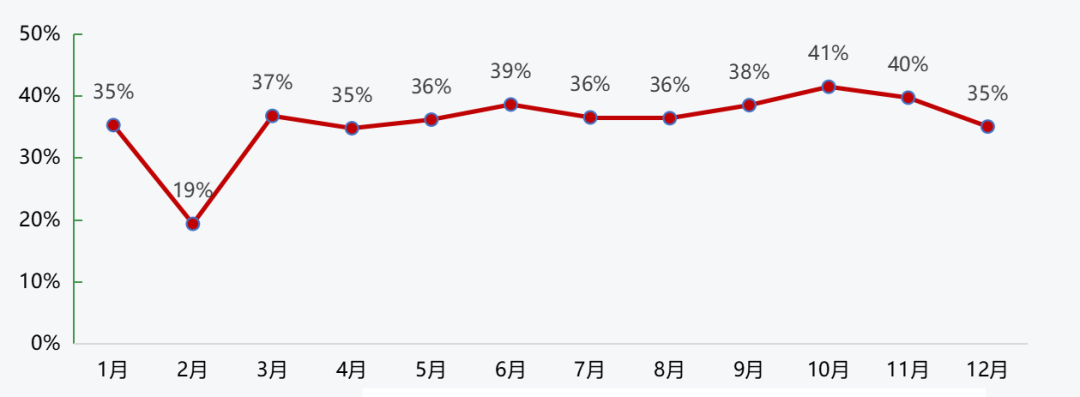

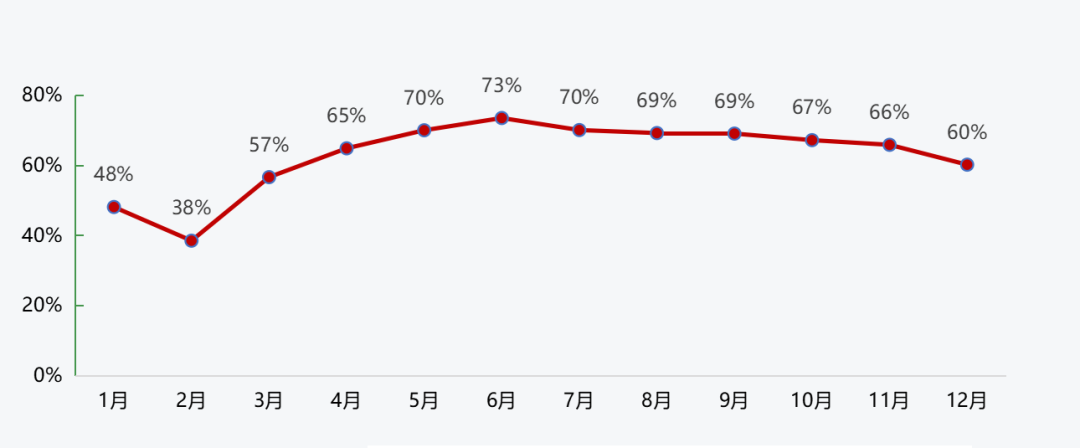

2022年砂石企業開機率和產能利用率走勢較為一致,均在年初、年尾出現回落,年中保持較高水平。一季度,受春節假期、雨雪天氣等影響,開機率、產能利用率均較低,2月更是分別降至38%、19%;二季度疫情逐漸緩解,三季度工程旺季到來,二、三季度開機率、產能利用率均保持較高水平,6月更是達到了年度最高水平,分別升至73%、39%;進入四季度,受到雨雪天氣到來以及疫情的反復,雙重因素的影響導致開機率、產能利用率均出現回落,12月,分別降至60%、35%。

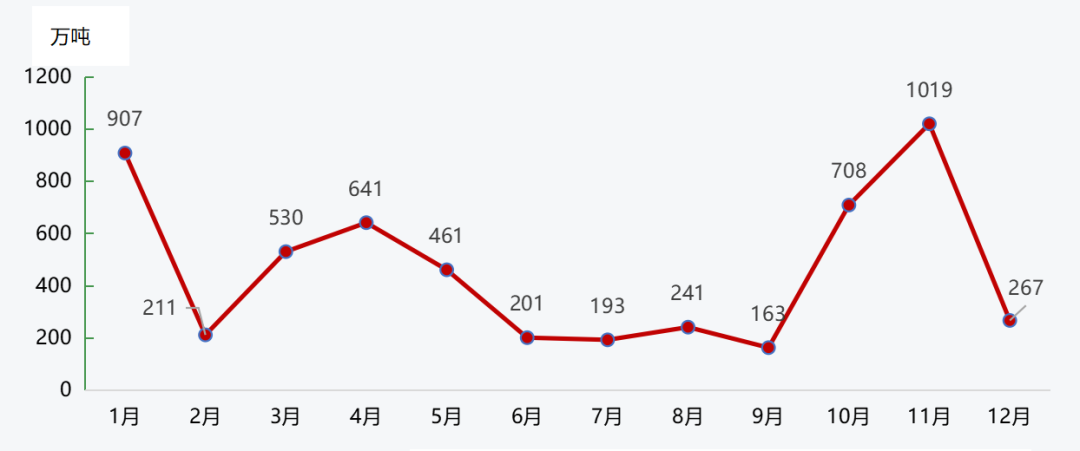

根據對重點砂石企業監測顯示,重點砂石企業在四季度日均出貨量高位運行,其他時間均保持低位。一季度,春節假期,砂石礦山廠停工,疊加需求不足等因素,重點砂石企業日均出貨量低位運行;二季度,隨著疫情的好轉,砂石運輸條件的改善,重點砂石企業日均出貨量有所回升,4月升至641萬噸/日;三季度,疫情反復、施工項目進度緩慢影響砂石需求,重點砂石企業日均出貨量持續回落,9月降至163萬噸/日;四季度,隨著工程旺季的到來,砂石需求回升,重點砂石企業日均出貨量達到年度最高值,11月達到了1019萬噸/日。

供給:砂石供應或將穩中有升。整體來看,我國砂石短缺的時代已經不在,除部分地區外,我國大部分地區砂石供應處于充足狀態,在這樣的市場環境下,隨著疫情防控的逐漸放開,新建以及現有砂石生產線產能的逐漸釋放,砂石供應或將穩中有升。

需求:砂石需求或將穩步提升。房地產市場方面,隨著相關政策落地見效,房地產市場將會逐步發生積極的變化,對砂石需求會緩慢增長;基礎設施建設方面,政府工作報告指出重點支持交通、水利、能源、信息等基礎設施和民生工程建設,持續推進新型城鎮化。積極擴大有效投資、促進投資穩定增長,基建投資有望保持較快增長,特別是政府工作報告中提出的“3.8萬億專項債”和“重大工程”將對砂石需求形成有力支撐。總體來看,砂石需求預計將保持穩步提升的趨勢。

價格:整體微幅下降。如前所述,預計砂石供給或將穩中有升,而需求或將穩步提升,在這樣的供需環境下,疊加砂石企業之間競爭的日趨激烈,預計砂石價格將維持下行趨勢,但下降幅度有限。